中信建投发布研报称,预计老铺黄金(06181)2025-2027年营业收入分别为252.8、333.7、413.9亿元,同比分别增长197.3%、32.0%、24.0%,经调整归母净利润分别为48.1、65.1、81.5亿元(25年调整项主要为股权激励费用预计2.27亿元),同比分别增长220.1%、35.4%、25.2%。10月26日,老铺黄金开展年内第三次提价(今年第一、第二次提价分别为2月25日、8月25日,10月17日老铺黄金官方公众号预告提价)。根据该行抽样统计,本次提价方案中素金类产品价格约上调24%-30%、镶钻类产品价格约上调16%-26%。

中信建投主要观点如下:

大幅提价拉开与大众品牌金饰的价格差距,彰显公司高端黄金第一品牌的定位和品牌高度

与克重类计价为主的众多黄金珠宝品牌不同,老铺黄金饰品和摆件均为一口价销售,采用类似海外奢侈品牌的调价机制,通常每年提价两至三次。由于8月底以来黄金价格急涨,使得老铺的产品与采用克重定价的金饰品牌之间的价格差距一度缩小。本次提价后,按金重计算,老铺素金产品的克均价约1600元/克,镶钻产品的克均价约2100-2200元/克(按金重计算),考虑促销折扣9折后,素金、镶钻产品的克均价分别约1500

+元/克、1900+元/克,相对900元+的沪金价溢价明显。从品牌角度看,此次有力提价拉开了老铺和大众黄金饰品品牌之间的克均价差,提价后降低了目标客群对金价的敏感性,亦降低了金价对公司收入的波动影响,彰显了公司坚定做高端黄金饰品第一品牌的决心。该行认为对于高奢品牌而言,维持稀缺性、避免走向大众化是对长期品牌价值的有利保护,也会使高端定位更为清晰,增进核心客群的认同感。

财务角度看,本次提价后今年四季度毛利率将回升至40%,下半年毛利率有望和上半年持平在38%左右,相比三季度明显改善

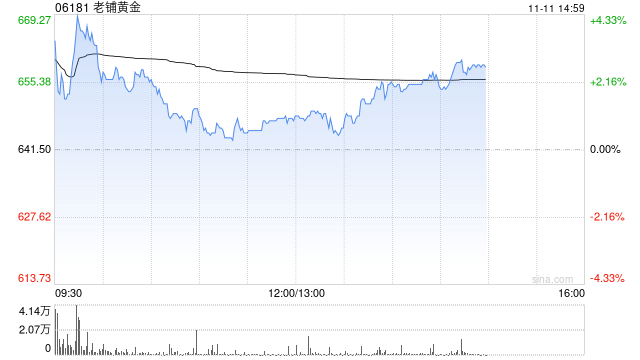

近期黄金价格快速大幅上涨后小幅回调,截至10月24日上海金交所Au9999收盘价为936元/克,较上次提价日(8月25日)的776元/克已上涨160元/克(涨幅20.6%),期间高点10月17日黄金收盘价为997元/克,较上次提价日涨幅最高达28.5%。根据该行抽样统计,本次提价方案中素金类产品价格约上调24%-30%、镶钻类产品价格约上调16%-26%。相比于今年2月底约6%-10%、8月底12.5%左右的提价水平,涨价幅度明显更高。根据该行测算,在当前金价水平下(不考虑11月1日突发的黄金税收新政下),调价后的毛利率预计将达到43%,考虑到公司已购入黄金不受黄金加税新政影响,公司库存周转时间在5个月左右,预计25年下半年毛利率有望与上半年持平,达到38%左右。至26年上半年调价前,即使考虑税收成本的增加,毛利率预计仍能达到或者略超25年水平,待明年上半年再次提价时进行成本传导从而维系一贯的40%目标毛利率。

大幅提价后,老铺未来的客群是谁?增长点在哪?该行认为公司未来的客群增量将会以中高净值客群为主,并努力向上拓展高客

此次大幅提价后,和其他奢侈品一样,消费者确会有消化期,伴随时间推移,该行观察到目标客群正在回归:近日,上海国金、恒隆、港汇恒隆门店这类高奢商场店在未有折扣活动时仍有排队现象,说明目标客群的匹配性越高对提价的消化期越短;另外,武汉武商MALL门店于11月7日开启类9折活动,客流量明显增多,有较多人排队;北京SKP门店亦有排队现象。展望未来:1)伴随金价持续上涨,黄金的保值增值属性凸显,驱动外资高奢珠宝皮具等消费者向高奢黄金持续迁移。2024年,中国珠宝市场规模7788亿元/-5.0%,其中黄金珠宝市场规模5688亿元/+9.8%,而玉石/钻石/彩宝/珍珠分别同比-34.7%/-28.3%/-12.9%/-40.0%,黄金饰品空间进一步扩张,且根据中国黄金报社调研,其中一万元以上客单价的高端黄金销量占比从2023年的16%提升至2025年的19%。根据该行估算,2024年高端黄金珠宝市场规模900亿元+、玉石钻石等其他饰品的高端市场约350亿元、外资头部高奢珠宝市场约400亿元+、外资头部高奢皮具市场约400亿元+,高端黄金饰品市场未来具有广阔扩容空间。2)金价的持续上涨和高价格,提高了购买门槛,强化了黄金的奢侈品属性,老铺黄金作为具有中国经典文化特色的高端黄金品牌,叠加相比于其他黄金饰品的溢价,其高奢属性更加夯实。3)公司此次提价幅度较大,但是毛利率仍然维持在40%左右,相比于外资高奢珠宝及皮具品牌70%-80%的毛利率,仍具备较大竞争力,且国内市场高奢的时代趋势向着东方叙事转移,消费转移趋势明显。4)考虑到公司品牌定位高端,涨价后的目标客群更为聚焦,预计税收新政下有限的成本增加的影响是短暂的,后续成本传导亦将比大众珠宝品牌更为容易,公司中长期的经调整净利率仍有望迈向20%-23%区间,盈利能力向上提升。

渠道层面,26年国内以同店优化升级为主,海外预计新开3-4家店,该行认为国内并未快速下探其他二线城市拓店亦是公司坚持高端品牌定位下的战略考量

9月以来,老铺黄金在核心高奢商场不断强化建设,陆续新开南京IFC店、北京SKP一层新店、中国香港中环IFC店、杭州万象城二层新店,重装西安SKP店、焕新武汉SKP店,伴随10月上海恒隆店开业,公司已完成国内前十大高奢商场全覆盖,并向一二楼核心位置积极拓展。2026年公司在国内以同店优化升级为主,境外该行预计将在中国港澳、日本、新加坡新开3-4家店,仍然以境外的高端渠道为主,海外市场也将是公司未来发展的重要关注点,以金器为载体的中国经典文化黄金艺术品对海外群体有较高吸引力。

伴随公司高奢属性不断夯实,估值应该怎么给?

该行认为25年下半年以来,公司在“打造具有东方乃至世界经典文化的高端黄金第一品牌”上越走越快,且诸多行为都符合这一战略方向:1)在产品定价上降低目标客群对金价的价格敏感性,更多彰显公司的品牌价值;2)在工艺开拓上,在镶钻、烧蓝之后,近期推出新品金胎漆器螺钿工艺的十二月花卉纹杯;3)在融入世界经典文化元素上,相继推出基督教元素的十字架产品、南美洲热带雨林元素的光明女神蝴蝶;4)在渠道开拓上,已在中国香港、中国澳门、新加坡核心商圈开店,并有望进一步向日本、澳洲、中东、欧美进军。因此,在估值层面该行认为未来亦应该向爱马仕等外资奢侈品巨头靠拢,参考截至2025年11月7日收盘价,爱马仕、LVMH集团、历峰集团的PE(forward)估值分别为48.3x、27.9x、28.1x(机构一致预期),公司估值有向上提升空间。

发表评论

2025-11-12 00:51:12回复

2025-11-12 00:41:27回复

2025-11-11 18:05:06回复

2025-11-11 20:01:03回复